为什么进行知识产权估值?

为了能够出售、许可、特许经营或基于知识产权资产达成任何商业安排,您需要能够对知识产权资产进行估值。知识产权估值在知识产权权益的执行、知识产权资产的内部管理以及各种财务流程中也非常有益。

因此,无形资产的三个关键特征是:1. 可识别性 2. 控制权(从资产中获取利益的能力) 3. 未来经济利益(如收入或减少的未来成本)。

知识产权资产本质上是无形的。许多知识产权资产并未在公司资产负债表中体现。宾大斯知识产权估值帮助您追溯收入来源,确保公平和准确地评估您的知识产权资产的价值。我们帮助您确定何时以及如何进行知识产权估值对您的企业有商业利益。

因此,概括来说,知识产权估值的目的可以通过下图描述:

进行IP评估的原因

进行IP评估的原因

进行IP评估的原因

进行IP评估的原因

进行IP评估的原因

进行IP评估的原因

进行IP评估的原因

前提条件

为了能够对知识产权资产进行估值,该资产应满足以下条件:

- 必须是可单独识别的(具有特定的识别方式和可辨认的描述)

- 应有实际证据证明该资产的存在(例如合同、许可、注册文件、财务报表记录等)

- 必须在可识别的时间点上创建

- 必须具备可执行和转让的法律效力

- 其收入流应与其他商业资产的收入流分开识别并独立

- 应能够独立于其他商业资产进行销售

- 应可在可识别的时间点销毁或终止。

知识产权估值实践

宾大斯与知识产权拥有者联盟(AIPO)合作,通过演示和其他机制帮助IP企业家与潜在投资者对接。AIPOANGELS专注于对基于知识产权的企业进行潜在投资。潜在成员必须具备知识产权领域的经验,或具有强烈的学习意愿和能力,能够掌握知识产权行业的核心内容。

融资保障

宾大斯与知识产权拥有者联盟(AIPO)合作,通过演示和其他机制帮助IP企业家与潜在投资者对接。AIPOANGELS专注于对基于知识产权的企业进行潜在投资。潜在成员必须具备知识产权领域的经验,或具有强烈的学习意愿和能力,能够掌握知识产权行业的核心内容。

吸引合作伙伴/投资者

在投资公司之前,风险投资者/投资者需要了解该公司知识产权的价值。因此,正确估值知识产权资产可以帮助吸引这些潜在投资者,他们通常寻求最大回报和最小风险。此外,如果您正在考虑合资企业、战略联盟、并购等,知识产权估值有助于理解各方的知识产权资产为合作伙伴关系贡献了多少价值。

解决争议

了解知识产权资产的价值可以影响您在资产被侵权时采取的战略决策。通过知识产权估值,您将更好地决定是否选择诉讼路径、选择替代争议解决方式,甚至是否考虑将资产许可给侵权方。知识产权估值还在计算损害赔偿方面起着重要作用。

许可与特许经营

在进入许可谈判之前,充分了解您的知识产权资产将帮助您在许可协议的条款和条件上做出更为明智的决策。了解您的知识产权资产还将帮助您确定公平的特许权使用费。在特许经营中,特许方和加盟方也需要对知识产权资产的价值有深入了解。

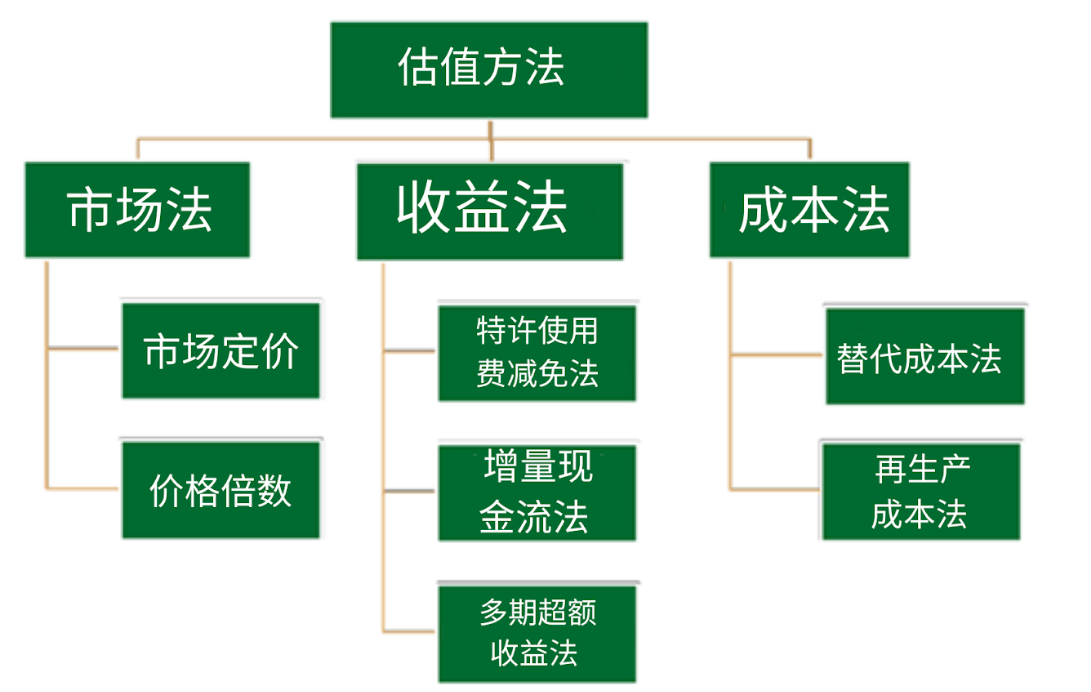

估值方法

对知识产权资产的估值主要有以下几种方法:

序号 | 估值方法 | 描述 |

|---|---|---|

(i) | 收入法 | 收入法涉及根据知识产权未来自由现金流的现值来估算其公允价值。常用的收入法估值方法是贴现现金流法(“DCF”)。

在DCF法下,知识产权的公允价值通过将其预计的未来自由现金流量(FCFE)按其估计的股本成本(COE)进行贴现来确定。FCFE是知识产权预计在未来能够实现的现金流,并可分配给股东。 由于FCFE不是实际现金流,因此需要通过判断来估算知识产权未来可能产生的FCFE。因此,DCF分析高度依赖于用于得出这些预测的关键假设和前提条件。FCFE通常预计为5年,然而,根据知识产权所属的行业、发展阶段以及财务表现的可预测性,预测期可以更长或更短。 由于长期准确预测知识产权财务表现具有固有的困难,通常会使用终值来捕捉预测期之外的剩余价值,即“持续经营价值”。 |

(ii) | 可比法 | 可比法涉及通过参考其他具有类似商业和估值特征的知识产权的估值倍数来确定知识产权的公允价值。常用的估值倍数包括市盈率倍数和/或企业价值与息税折旧摊销前利润倍数。 |

(iii) | 替代成本法 | 替代成本法涉及根据当前成本估算开发出具有类似特征的知识产权所需的资金量来确定知识产权的公允价值。 |

(iv) | 免除版税法 | 免除版税法基于“剥夺价值理论”,即考虑如果一个实体不拥有知识产权,而是需要从第三方租用该知识产权时,它将“失去”的收入。版税代表租赁费用,如果存在这种假设安排,将支付给许可方。 |

(v) | 实物期权法 | 实物期权法涉及根据知识产权未来现金流的贴现值和每个主要阶段成功的风险来确定知识产权的公允价值。这种估值方法非常技术性,且在很大程度上依赖于分析师对知识产权成功概率等各项因素的估算。 |

收入法涉及根据知识产权未来自由现金流的现值来估算其公允价值。常用的收入法估值方法是贴现现金流法(“DCF”)。

在DCF法下,知识产权的公允价值通过将其预计的未来自由现金流量(FCFE)按其估计的股本成本(COE)进行贴现来确定。FCFE是知识产权预计在未来能够实现的现金流,并可分配给股东。

由于FCFE不是实际现金流,因此需要通过判断来估算知识产权未来可能产生的FCFE。因此,DCF分析高度依赖于用于得出这些预测的关键假设和前提条件。FCFE通常预计为5年,然而,根据知识产权所属的行业、发展阶段以及财务表现的可预测性,预测期可以更长或更短。

由于长期准确预测知识产权财务表现具有固有的困难,通常会使用终值来捕捉预测期之外的剩余价值,即“持续经营价值”。

可比法涉及通过参考其他具有类似商业和估值特征的知识产权的估值倍数来确定知识产权的公允价值。常用的估值倍数包括市盈率倍数和/或企业价值与息税折旧摊销前利润倍数。

替代成本法涉及根据当前成本估算开发出具有类似特征的知识产权所需的资金量来确定知识产权的公允价值。

免除版税法基于“剥夺价值理论”,即考虑如果一个实体不拥有知识产权,而是需要从第三方租用该知识产权时,它将“失去”的收入。版税代表租赁费用,如果存在这种假设安排,将支付给许可方。

实物期权法涉及根据知识产权未来现金流的贴现值和每个主要阶段成功的风险来确定知识产权的公允价值。这种估值方法非常技术性,且在很大程度上依赖于分析师对知识产权成功概率等各项因素的估算。

PINTAS IP评估将您的收入追溯到IP资产,以便公平准确地核算IP资产的价值

Generally, IP assets are difficult to value because of the following reasons:

- Historically, no public trading markets (eg property)

- Terms & Conditions vary widely.

- IP assets are inherently dissimilar

- IP transfers are often motivated by unique strategic considerations

- Details of IPR transfers are usually not widely disseminated

IP Valuation is not so much a matter of science but rather a matter of external judgement. The Foundation of IP valuation analysis consists of four constituent blocks, each with an associated question:

- Purpose – Why are we valuing the asset?

- 描述 – What is the asset?

- 申请 – How will the asset be used?

- Standard – Who is the assumed buyer of the asset?

There are many IP valuation methods in the markets as summarised in Diagram 2.7 below:-

In a nutshell, the most common valuation methods are based on one of the three methods below:-

A. Cost – Based on cost to replicate, (less functional or economic obsolescence) that is the cost to create or recreate the asset; we look at what we spent on developing the IP and what another company might spend if they were to invent it from scratch.

B. Market – Based on market transactions involving comparable assets (with adjustment for differences) that is the sales of comparable IP, where a “somewhat” similar deal could be used for the purposes of comparison.

C. Income – Discounted Net Cash Flow (royalties/profits/savings)

which is based on the future economic benefits produced by the intellectual property; where we look at the projected incremental profits or cost savings from using the IP.

For the purpose of discussion, we shall look at the Discounted Net Cash Flow Method. The Discounted Cash Flow Method involves a summation of the net cash flow derivable from an IP assets over its useful life and discount the value to the present day value using an effective discount rate. To do that, we need to

(a) Determine the overall cash flow of a company from P&L account

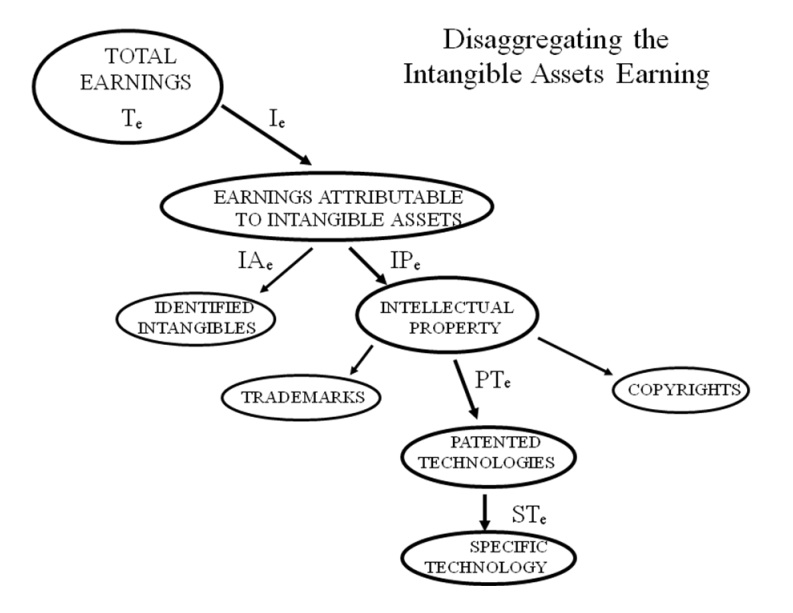

(b) Disaggregate the business segment and product line ( Diagram 2.7.1)

(c) Disaggregate the earnings of the relevent product line to derive the earning attributable to the intangible assets ( Diagram 2.7.2)

(d) Disaggregate the intangible assets earnings to arrive at the earning attributable to a particular IP asset. ( Diagram 2.7.3)

(e) The value of an IP Asset can be deduced using the formula:-

1. Identify incremental cash flows (x) for each period (n)

2. Select appropriate discount rate (r)

3. Calculate net present value

Diagram 2.7.4 gives an example of the application of the formula

Diagram 2.7.1